定額減税を補足する給付金(不足額給付)について

制度の概要

国の経済対策に基づき、令和6年度に実施した定額減税補足給付金(当初調整給付)における支給額に不足が生じた方に対して給付金が支給されます。

支給対象者には、令和7年8月下旬に個別に通知を送付します。

給付金の支給は、9月下旬以降を予定しています。

現在、支給額の算定に関する準備中です。ご自身が対象になるか、支給額がいくらになるか等の個別のお問い合わせにはお答えできません。

所得税の定額減税については、定額減税特設サイト(外部サイトへリンク)をご覧ください。

個人住民税の定額減税については、令和6年度個人市民税・県民税(住民税)の定額減税をご覧ください。

当初調整給付については、定額減税しきれないと見込まれる方への給付金(調整給付)をご覧ください。

不足額給付の実施主体

令和7年度個人住民税課税団体(令和7年1月1日現在の住所地市区町村から支給されます)

不足額給付の対象者

次の不足額給付1または不足額給付2に当てはまる人に支給されます。

ただし、本人の合計所得金額が1,805万円を超える人、死亡している人は対象外です。

不足額給付1

当初調整給付の算定に際し、令和5年分所得等を基にした推計額(令和6年分推計所得税)を用いて算定したことなどにより、令和6年分所得税及び定額減税の実績額等が確定した後に、本来給付すべき所要額と当初調整給付額との間で不足の差額が生じた人に対して差額を支給します。

〈対象となり得る例〉

〇令和5年中の所得に比べ、令和6年中の所得が減少したことにより、令和6年分推計所得税額(令和5年所得)よりも令和6年分所得税額(令和6年所得)の方が少なくなった場合

〇令和6年中に扶養親族が増えた場合

給与や年金の源泉徴収票に記載される控除外額がそのまま不足額給付支給額となるわけではありません。

令和6年分所得税及び令和6年度個人住民税(所得割)がともに課税されない人は支給対象外となります。

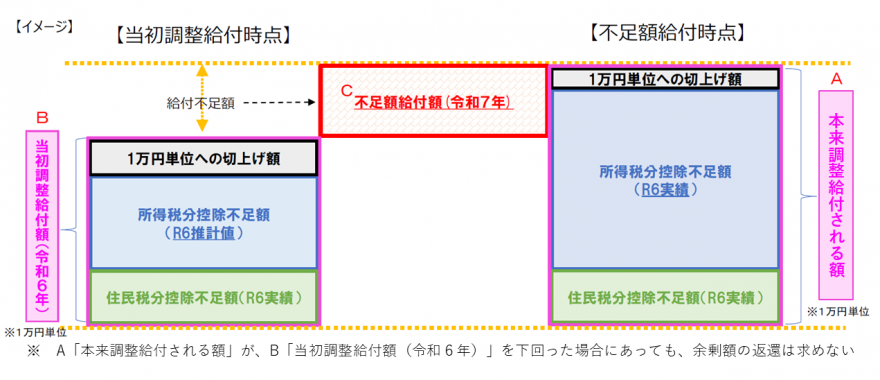

算出方法

- 不足額給付時調整給付所要額の算出

(1)所得税分控除不足額の算出(実績)

3万円×(配偶者を含む扶養親族数+1)−令和6年分所得税額(減税前)=所得税分控除不足額

(マイナスの場合は0)

(2)個人住民税分控除不足額の算出

1万円×(配偶者を含む扶養親族数+1)−令和6年度個人住民税所得割額(減税前)=個人住民税分控除不足額

(マイナスの場合は0)

(3)(1)+(2)の合計額を1万円単位に切り上げる - 不足額給付支給額の算出

1(3)不足額給付時調整給付所要額−当初調整給付支給額(注1)=不足額給付額(マイナスの場合は0)

(注1)令和6年度に支給対象であった人は、市から送付された小諸市調整給付金支給確認書又は支給決定通知書により確認することができます。支給対象ではなかった人は0円となります。

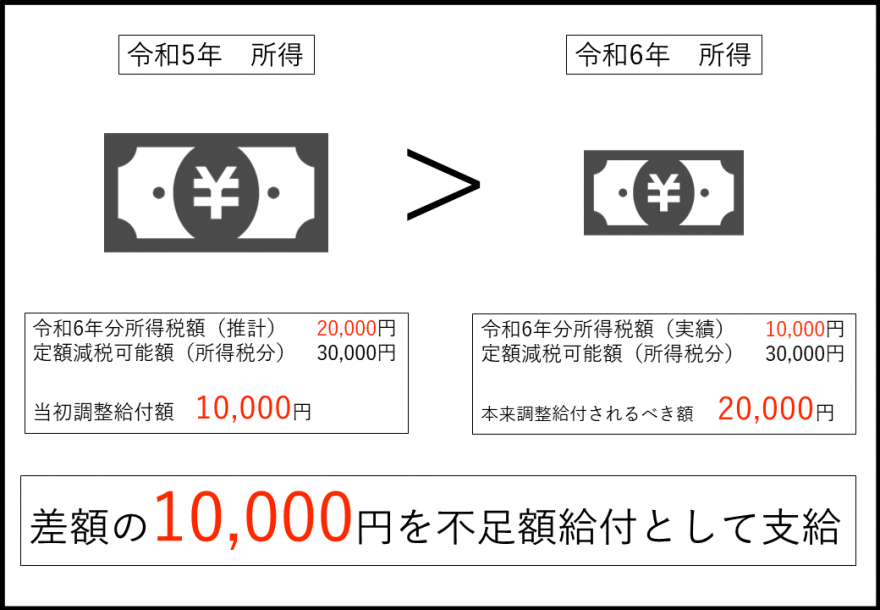

不足額給付1の例1「退職等により、令和5年に比べ令和6年の所得が減少した」

- 上図左側・・・令和5年所得に基づく令和6年分所得税額(推計)が20,000円の場合、所得税のみの定額減税可能額は30,000円、そのため当初調整給付額10,000円が支給されています。

- 上図右側・・・令和6年分所得税額(実績)が10,000円に減額されている場合、所得税のみの定額減税可能額は30,000円、そのため本来調整給付されるべき額は20,000円となります。

令和7年に、当初調整給付額10,000円と本来調整給付されるべき額の20,000円の差額である10,000円が不⾜額給付として⽀給されます。

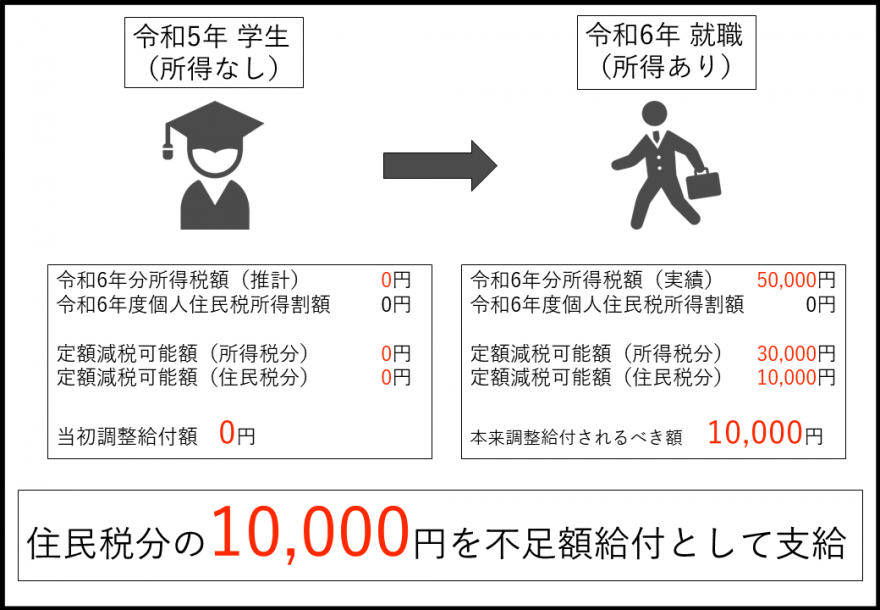

不足額給付1の例2「就職等により、令和6年分所得税が新たに発生した」

- 上図左側・・・令和5年中は学⽣のため所得が0円であり、令和6年分所得税額(推計)が0円、令和6年度個⼈住⺠税所得割額が0円となり、本⼈として定額減税の対象外になります。

- 上図右側・・・令和6年中に就職のため所得が発⽣し、令和6年分所得税額(実績)が50,000円、令和6年度個⼈住⺠税所得割額が0円の場合、所得税の定額減税可能額30,000円は所得税(実績)から控除されます。一方、住⺠税は控除対象額が生じていないため、本来調整給付されるべき額は10,000円となります。

令和7年に、本来調整給付されるべき額の10,000円が不⾜額給付として⽀給されます。

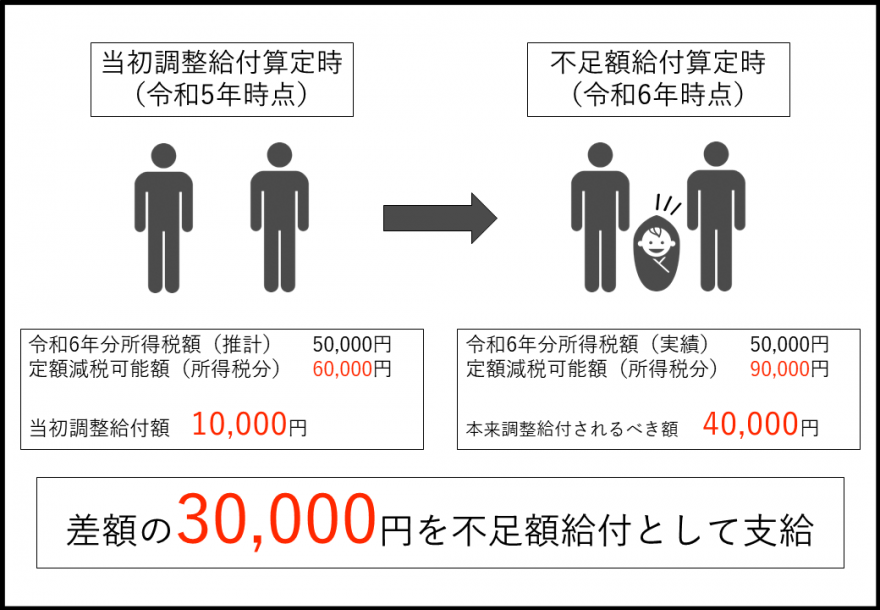

不足額給付1の例3「子どもの出生等により、扶養親族が令和6年中に増えた」

- 上図左側・・・令和6年分所得税が50,000円で令和5年中の減税対象⼈数2名で調整給付を受ける場合、当初調整給付時の定額減税可能額(所得税分)は60,000円となるため、当初調整給付額10,000円が支給されています。

- 上図右側・・・令和6年中に出産等で減税対象⼈数が1名増加している場合、不⾜額給付時の定額減税可能額(所得税分)は90,000円となるため、本来調整給付されるべき額は40,000円となります。

令和7年に、当初調整給付額10,000円と本来調整給付されるべき額の40,000円の差額である30,000円が不⾜額給付として⽀給されます。

※ 住民税の定額減税は令和5年12⽉31⽇時点の情報を基にするため、減税対象⼈数は2名のままとなり、定額減税の対象外になります。

不足額給付2

以下の1~3の全ての要件を満たす人は、1人当たり定額4万円(注1)が支給されます。

(注1)令和6年1月1日時点で国外居住者であった場合は3万円

- 令和6年分所得税額及び令和6年度個人住民税所得割の定額減税前税額がともに0円であること(本人として定額減税の対象外)

- 令和6年分所得税及び令和6年度個人住民税に係る合計所得金額が48万円を超える者又は青色事業専従者・事業専従者(白色)であることから、税制度上「扶養親族等」の対象外であること(扶養親族等として定額減税の対象外)

- 令和5年度住民税非課税世帯への給付金(7万円)、令和5年度住民税均等割のみ課税世帯・令和6年度新たに住民税非課税又は均等割のみ課税世帯となった世帯への給付金(10万円)の対象世帯の世帯主・世帯員ではないこと(低所得世帯向け給付対象でないこと)

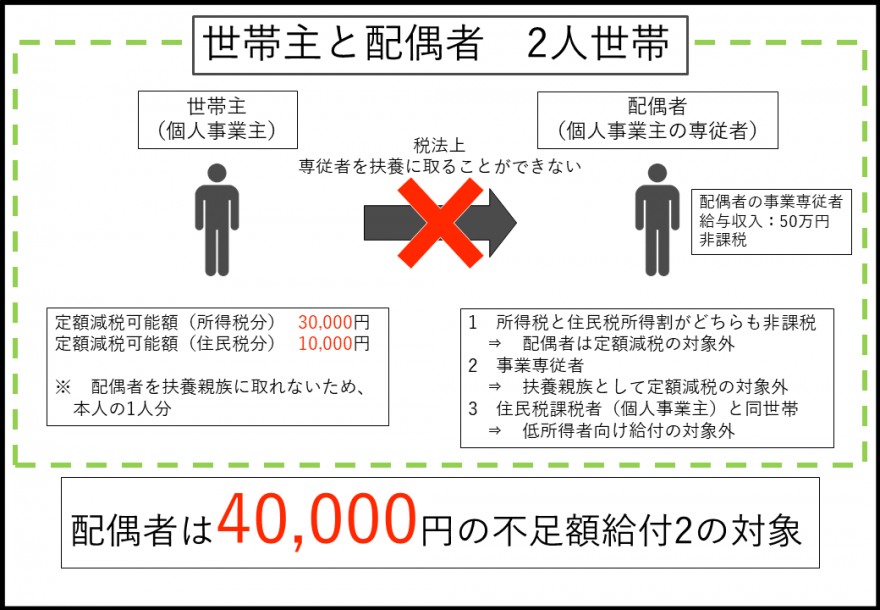

不足額給付2の例「事業専従者の場合」

上図の場合、対象者である配偶者宛に小諸市から関係書類が送付されますので、配偶者本⼈からの申請が必要となります。

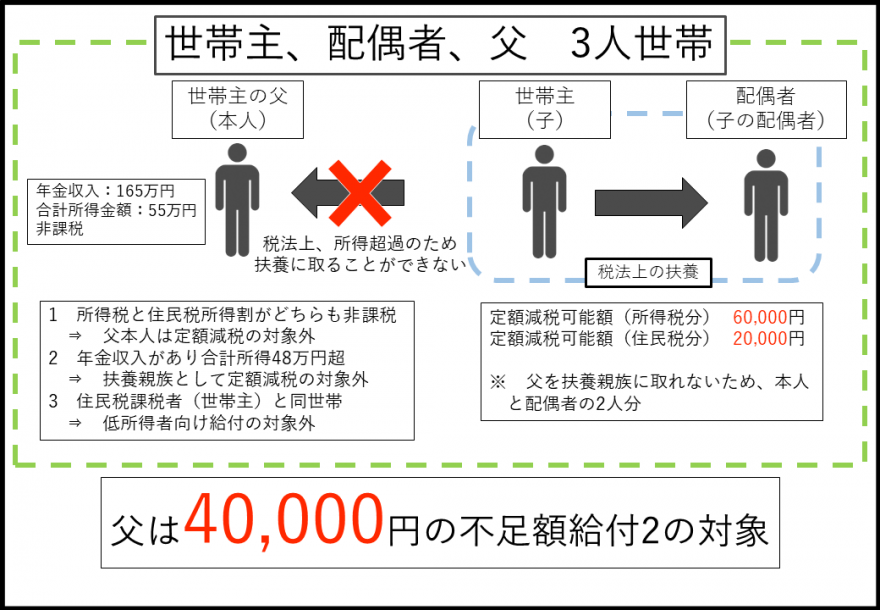

不足額給付2の例「合計所得48万円超の場合」

上図の場合、対象者である世帯主の⽗宛に小諸市から関係書類が送付されますので、世帯主の⽗本⼈からの申請が必要となります。

やむを得ないと内閣府が認める場合(特例)について

このほか、以下の「要件」を満たす方は、やむを得ないと内閣府が認める場合(特例)として、給付対象者に該当する可能性があります。不足額給付の対象となる可能性がある方は、小諸市までお問い合わせください。

[要件]

令和6年分所得税額及び令和6年度分個人住民税所得割額が0円であり、令和5年度、令和6年度に実施された低所得世帯向け給付(令和5年度住民税非課税世帯への給付(7万円)、令和5年度住民税均等割のみ課税世帯への給付(10万円)、令和6年度新たに住民税非課税世帯もしくは均等割のみ課税となった世帯への給付(10万円))を受給しなかった方で、以下のいずれかの条件を満たすこと

・令和6年度分個人住民税に係る合計所得金額(令和5年分所得)において、扶養親族等として住民税の定額減税の対象になったものの、令和6年分所得税に係る合計所得金額(令和6年所得)において合計所得金額が48万円を超える方又は青色事業専従者等であるために、税制度上「扶養親族」から外れてしまい、扶養親族等として所得税の定額減税の対象から外れてしまった場合

→所得税の定額減税対象分(3万円)について、調整給付金(不足額給付2.)(特例)の対象となります(当初調整給付の対象となっていた場合(扶養親族等を含む。)は、所得税の定額減税対象分から、当初調整給付の額を控除した額(扶養親族等として加算される方として受けた額を含む。)について、調整給付金(不足額給付2)(特例)の対象となります)。

・令和5年分所得において、合計所得金額が48万円を超える方又は青色事業専従者等(税制度上「扶養親族」から外れてしまう方)であったため、扶養親族等として住民税の定額減税の対象から外れてしまったものの、令和6年所得において合計所得金額48万円以下であったため、扶養親族等として所得税の定額減税の対象になった場合

→住民税の定額減税対象分(1万円)について、調整給付金(不足額給付2)(特例)の対象となります。

(注意)当初調整給付の算出に際し、令和5年の所得等を基にした推計額を用いて算定したことにより、本人として当初調整給付の対象となっていた場合は支給対象外となります。

申請方法・支給時期など

令和7年8月下旬ごろ、給付対象者へ「支給のお知らせ」「確認書」等を送付し、令和7年9月下旬以降、支給開始を予定しています

夜間受付窓口を開設予定です

給付金の内容や手続きに関する夜間受付窓口を開設予定です。

日時:令和7年9月9日(火曜日)、9月11日(木曜日)、9月16日(火曜日)9月18日(木曜日)9月25日(木曜日)の19時00分まで

場所:小諸市役所 1階 税務課

お気軽にご相談ください。

関連情報

詐欺にご注意ください!

調整給付金や定額減税をかたる不審な電話やメールがありましたら、銀行口座情報などの個人情報を伝えない様にご注意をお願いします。

また、不審な連絡があった場合は、小諸警察署へご相談をお願いします。

- この記事に関するお問い合わせ先

更新日:2024年07月02日